売掛金回収代行サービス12選比較!タイプ別に分類して紹介

売掛金の回収を代行してくれる売掛金回収代行サービス。どれだけ会社の利益が出ていても売掛金を回収できなければ「黒字倒産」のリスクも懸念されます。

しかし、売掛金の回収は請求書の発行・入金の催促など時間や労力がかかる業務も多く負担も大きいでしょう。そこで利用したいのが「売掛金回収代行サービス」です。

本記事では、売掛金代行サービスの概要・選び方・おすすめ代行サービスを詳しく解説します。

目次

売掛金の回収代行サービスとは?

売掛金の回収代行サービスとは、企業間の取引において発生した売掛金の回収業務全般を代行してくれるサービスです。

企業間の取引で発生した代金は一定期間の売上をまとめて請求するのが一般的です。

この取引方法はお互いの信頼関係のもとに成り立ちますが、なかには支払い期日を過ぎても代金を支払わない取引先も存在します。

その際に発生する売掛金の回収業務は、請求書の発行、取引先とのやりとり、場合によっては催促を行う必要があり、工数がかかるうえに従業員の心理的疲労につながります。

売掛金回収代行サービスへ依頼すれば、一連の回収業務を担ってくれるためスムーズに売掛金の回収ができ、回収業務の工数を削減できます。

基本的な未回収の売掛金回収の流れ

未回収の売掛金回収の一般的な流れは以下の表を参照ください。ただし、状況や依頼先によって異なることを留意しておきましょう。

| 1. 債務者と交渉開始 | 債務者との交渉は売掛金回収代行会社を通して、コンタクトを取ります。 |

| 2. 催告書を内容証明で送付 | 電話での交渉で債務書が支払いに応じなければ、 催告書を送付して弁済を促します。 |

| 3. 支払い督促及び訴訟手続き | 催告書送付後、支払いが行わなければ法的手段を取ります。 |

| 4. 強制執行手続き | 強制執行は私法上の請求権の強制的な実現です。 裁判所が債務者の財産・債権の差し押さえを行います。 |

まずは、債務者と交渉を行います。メールや電話でプレッシャーを与えることで早期の回収を見込めます。

交渉の段階で回収できない場合は、催告書を警告として送りますが催告書は裁判に進んだ際の証拠・遅延損害金請求の根拠として活用できます。

交渉・催告書で回収ができない場合は法的手段(支払い催促)をとります。 支払い催促は債務者が応じれば迅速に債権回収ができ、応じなければ強制執行申立てが可能になります。この時、債務者側の異議の申立がある場合は、訴訟へと移行します。

支払い催促や訴訟の手続きを行い債務名義を取得すれば、強制執行の申し立てを行うことが可能です。強制執行は国家権力による私法上の請求権の強制的な手段であり、債権回収の最終手段でもあります。

このように、未回収の売掛金回収は労力と時間がかかるため、自社で行うとなれば大変な業務です。

売掛金回収を代行する業者の分類

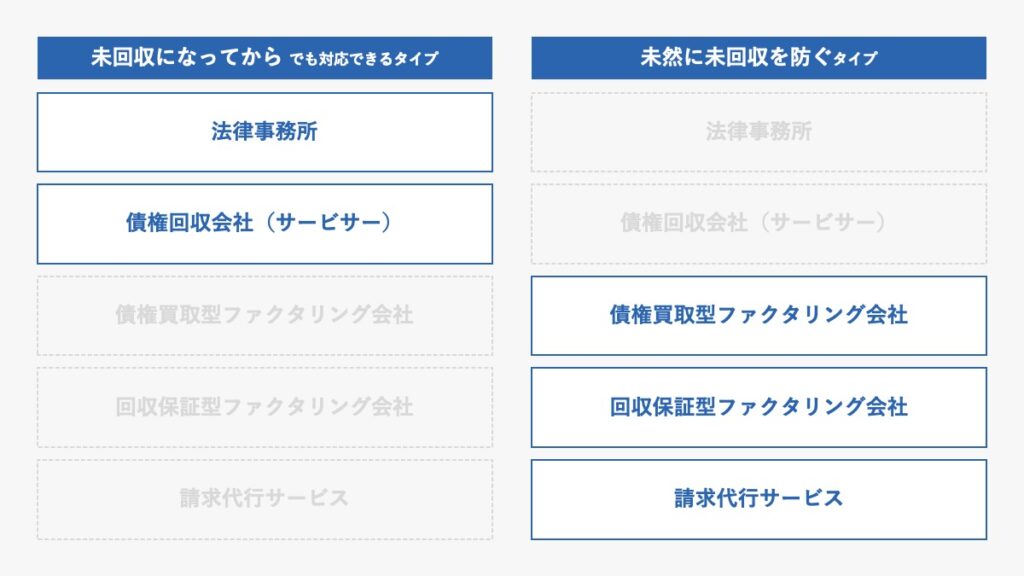

売掛金回収を代行するタイプは主に2種類に分けられます。

- 未回収になってからでも対応できるタイプ

- 未然に未回収を防ぐタイプ

ただし、結論を先にお伝えすると実際に未回収金が出てしまってから対応できるのは、

- 法律事務所

- 債権回収会社(サービサー)

のみです。

残りの下記3つに関しては、

- 債権買取型ファクタリング会社

- 回収保証型ファクタリング会社

- 請求代行サービス

未然に未回収を防ぐタイプであり、未回収金が出てしまってからでは依頼できないため注意しましょう。

未回収になってからでも対応できるタイプ

未回収になってからでも依頼できるのは下記2つになります。

- 法律事務所

- 債権回収会社(サービサー)

法律事務所

あらゆる種類の債権回収を状況に合わせて対応してくれる法律事務所。弁護士や認定司法書士が在籍しており、法人だけでなく個人でも売掛金の回収を行うことができます。また、法律のエキスパートであるため、法的トラブルも避けることができます。

ただし、法律事務所に債権を買い取ってもらうことはできません。債務者が破産した際には、売掛金の十分な回収は見込めず、場合によっては弁護士に依頼した際に発生する費用だけを支払うことになり、損をしてしまうこともあるでしょう。

債権回収会社(サービサー)

債権回収会社(サービサー)とは、法務大臣の許可を得て債権回収を行う民間業者です。法律事務所と同様、未回収になってからでも対応できます。

法律事務所と異なる点は、債権を買い取り自ら債権者となって債権回収を行います。そのため、債務者から支払いが行われるか関係なく売掛金を回収できます。

ただし、依頼できる債権者は金融機関のみで債権回収会社は取り扱える債権には制限があります。また、売掛金を回収できても回収手数料(着手金・相談料など)が債権総額のおよそ15~25%と高い傾向にあります。

以下の記事で詳しく紹介しています。

未然に未回収を防ぐタイプ

ここからは未然に未回収を防ぐ下記3つの会社となります。

- 債権買取型ファクタリング会社

- 回収保証型ファクタリング会社

- 請求代行サービス

債権買取型ファクタリング会社

債権買取型ファクタリング会社は、未回収となってから債権を買い取るのではなく、まだ支払われていない請求書を買い取ってもらい手数料を差し引いた額を現金として受け取ることができます。

債権買取型を活用する状況としては、

- 取引先が支払いを行なってくれるか不安なとき

- キャッシュが手元になく、すぐに現金が欲しいとき

- 金融機関からの融資が得られないとき

などが該当します。

基本的に、ファクタリング会社が事前に請求書を買い取っているため未回収が発生した際には、ファクタリング会社が取引先に直接債権を回収します。

そのため「売掛金の回収ができず資金繰りができない」などといったリスクはありません。

一方、取引先から期日内に入金があった場合は自社からファクタリング会社に請求書分のお金を振り込みます。

以下記事で詳しく紹介しています。

回収保証型ファクタリング会社

回収保障型ファクタリング会社も未然に未回収を防ぎますが、債権買取型ファクタリング会社と異なる点は債権を買い取るのではなく、保証金を先に支払い未回収リスクに備える保険のようなものです。

万が一、取引先の倒産や経営破綻により売掛金が回収できなくても保証限度額の範囲内でファクタリング会社から未回収分の金額を受け取ることができます。

また、回収保障型ファクタリングは売掛金を回収できない事態になって実行されるため、入金が滞りなく行われていれば実行されることはありません。

一般的に「売掛金回収サービス」と言われるものは、この回収保証型ファクタリング会社が該当します。

請求代行サービス

請求代行サービスは、取引先ごとに売掛金が発生したタイミングで「請求書の作成」や「送付」などを代行してくれるサービスです。

基本的に請求代行サービスは請求書に関する業務の代行がメインですが、プランや企業によっては、

- 初めて取引する企業の信用情報の調査(与信審査)

- 未回収となった場合の回収代行

- 催促

- 保証金のサービス

などの業務も行ってくれます。

そのため、請求代行サービスを利用しておけば未然に未回収を防ぐことが可能です。

以下記事で詳しく紹介しています。

売掛金回収代行サービスの選び方

売掛金回収代行サービスを選ぶ際は下記3つのポイントを基準に検討しましょう。

- 今対応するのか、今後対応するのか

- 手数料

- 回収率

今対応するのか、今後対応するのか

売掛金に対して「未回収後に対応するのか」「未然に防ぐのか」を基準にした選び方です。

前述した通り、依頼する代行サービスによって回収するタイミングは異なります。

例えば「取引先が入金してくれるか不安」「売上が振り込まれないリスクを回避したい」などの場合は未然に未回収を防ぐ代行会社がおすすめです。 債権がすでにある場合は「未回収になってからできるタイプ」を選びましょう。

手数料

売掛金回収代行サービスを利用する際には手数料が必要です。手数料は依頼する企業やサービス内容によって異なりますが、

- 1件あたりの手数料が決まっている

- 回収金額に応じて一律の割合

の2種類に分けられます。

1件あたりの手数料が決まっている場合は、回収金額が大きいほどお得です。 一方、「回収金額に応じて一律の割合」の場合は回収金額に比例して手数料も変わります。そのため、金額が大きいほど手数料も大きくなります。

回収する売掛金が低い場合は「回収金額に応じて一律の割合」、高い場合は「1件あたりの手数料が決まっている」代行会社の選び方がおすすめです。

回収率

回収率も売掛金回収代行サービスを選ぶ際の1つのポイントです。

どれだけ手数料や相談料が安いといっても売掛金を回収できなければ意味がありません。高い手数料を払っても回収率が高い実績のある企業を選ぶ方が良いでしょう。

ただし、回収率と依頼にかかる金額のバランスは大切です。自社の予算と回収率を考慮して代行企業を選びましょう。

主な売掛金回収代行(1. 法律事務所)

法律事務所でおすすめの売掛金回収代行を紹介します。

弁護士法人 子浩法律事務所

少額債権回収のパイオニアとして35年以上の実績がある子浩法律事務所です。 コンプライアンス対応や強固なセキュリティ管理に強みがあり、専任のSE・プログラマーを10人以上常時配置。入金管理や回収進捗のレポート提出など企業ごとに柔軟な対応が可能です。

| 手数料 | 要問い合わせ |

東京 新麻布法律事務所

東京新麻布法律事務所は、最短でお問い合わせしたその日に相談可能な法律事務所です。 債権の回収可能性や事件の難易を検討し、妥当な範囲内で費用(着手金)減額のご相談もできます。

| 手数料 | 【交渉業務の場合】 500万以下:11万円 500万~3,000万円:2% 3,000万~3億円:1.5% |

弁護士法人Martial Arts

弁護士法人Martial Artsは、債権回収に力を入れており、一般的な債権だけでなく少額債権であっても状況によっては着手金不要で債権回収が可能です。 通信やサービス代金など幅広い領域に対応可能で、コストが心配な企業におすすめな弁護士法人です。

| 手数料 | 要問い合わせ 相談料:30分 5500円 |

主な売掛金回収代行(2. 債権回収会社)

債権回収会社でおすすめの売掛金回収代行を紹介します。

日本債権回収株式会社

日本債権回収株式会社は、サービサー法施行後、最初にサービサーとして法務省から許可を受けた企業です。これまでに600を超える金融機関と取引をしている実績があるため、安心して利用できるでしょう。

| 手数料 | 要問い合わせ |

エー・シー・エス債権管理回収株式会社

エー・シー・エス債権管理回収株式会社は、常時50万件超の管理債権取扱いがあります。 クレジット・各種ローン・公共料金・通販等の幅広い債権取扱い実績が特徴。

| 手数料 | 債権額面金額の2〜3% |

ニッテレ債権回収株式会社

ニッテレ債権回収株式会社は、30年以上の実績がある債権回収会社です。 サービサーでは初の「プライバシーマーク(個人情報保護の体制や運用の状況が適切である証明)」を獲得しています。

| 手数料 | 要問い合わせ |

債権回収会社については以下記事で詳しく紹介しています。

主な売掛金回収代行(3. 債権買取型ファクタリング会社)

債権買取型ファクタリング会社でおすすめの売掛金回収代行を紹介します。

アクセルファクター

アクセルファクターは「書類が不足している」「当日中に現金が必要」などにも柔軟な審査が特徴であり、申込みいただいた半数以上が「即日振込」となっています。 また、債権が少額、売掛先の信用度が低い場合も対応が可能です。

| 手数料 | 2%〜 |

ベストファクター

ベストファクターは、審査通過率92.25%と手数料率が最低2%からのファクタリングサービスを提供しています。申し込みを行い振込までの日数も最短「当日振込」と入金スピードも魅力です。

| 手数料 | 2〜9% |

ビートレーディング

ビートレーディングは、限度額が決められておらず大きい買い取り金額でもご利用できます。月間1000の契約、累計買取額1,170億円を達成しており実績も申し分ないファクタリング会社です。

| 手数料 | 2〜12% |

また、下記記事では上記3社以外にもおすすめのファクタリング会社を紹介しています。

もっと自社にあった代行サービスを知りたいという方は下記記事からご覧ください。

主な売掛金回収(4. 回収保証型ファクタリング会社)

回収保障型ファクタリング会社でおすすめの売掛金回収代行を紹介します。

三菱UFJファクター株式会社

三菱UFJファクター株式会社は業界歴50年の豊富な経験と実績をもつ回収保証型ファクタリング会社です。売上債権の保証限度額内で100%保証、手間やコストがかかる与信管理をトータルでサポートしています。

| 手数料 | 要問い合わせ |

出光クレジット株式会社

出光クレジット株式会社は売掛先1社から依頼が可能で、保証を依頼したい売掛先が少ない場合におすすめです。1社あたり最低保証金額10万円~と保証金額も高めに設定されています。

| 手数料 | 要問い合わせ |

りそな決済サービス株式会社

りそな決済サービス株式会社は、少額の売掛金でも相談できることが特徴です。 1社ごとに保証限度額を設定、個別に保証額を設定できるためそれぞれの売掛先にあった保障がかけられます。

| 手数料 | 要問い合わせ |

主な売掛金回収(5. 請求代行サービス)

請求代行サービスでおすすめの売掛金回収代行は下記3つになります。

請求QUICK

請求QUICKは、請求書の発行から入金消込・仕訳、請求書の買取など依頼できる請求代行サービスです。導入企業5000社を突破、経験豊富なスタッフによる電話・メールでのサポートを受けることが可能であるため、初めて利用する方でも安心してご利用できます。

| 手数料 | 1.95%~ |

GMO掛け払い

GMO掛け払いは信用調査、請求書作成、督促、入金管理などを代行してもらえます。豊富なオプションサービスで自社のニーズに合わせてサービスを選ぶことができます。また、決済時に買い手様をおまたせすることなくリアルタイムで与信の審査を行うこと可能。

| 手数料 | 手数料(1件) ¥185 |

SEIKYU+

SEIKYU+は与信審査・請求書の発行発送・入金管理・未入金フォローなど入金に関わる全ての業務を代行してもらえます。決済手数料は0.5~3.5%と業界最安水準も魅力の1つです。

| 手数料 | 0.5~3.5% |

下記記事では、本記事で紹介した3社以外におすすめの請求代行サービスを紹介しています。

自社にあった請求代行サービスを探したい方は、合わせてご覧ください。

まとめ

本記事では、売掛金回収代行サービスの概要・選び方・おすすめ代行サービスについて紹介しました。

売掛金回収代行に依頼することで未回収の売掛金を回収できるだけでなく、担当者の負担軽減や工数の削減につながります。

売掛金回収代行サービスを利用する際は本記事を参考に自社にあったサービスを検討しみてください。

b-pos編集部

代行・外注サービスの比較サイトb-pos(ビーポス)の編集部。b-posは、BPOサービスの比較検討時に知っておきたい情報や、内製化・成果向上に繋げるノウハウについて解説するメディアです。サービスの掲載企業の方はこちらから(https://b-pos.jp/lp)