請求書買取(ファクタリング)とは?仕組みやメリット、現金化の流れを解説

「手元にキャッシュがなく、急な支払いに対応できない」

「請求書の入金を待っていると、キャッシュフローが悪化してしまう」

このような悩みを持っている中小企業の経営者、個人事業主は多いです。売掛金の入金までに時間がかかるため、キャッシュフローが停滞して経営状態が悪化してしまうケースもあります。

本記事では「請求書買取サービス仕組みやメリット」とや「請求書売却から現金化までの流れ」を中心に説明します。

目次

請求書買取(ファクタリング)とは?

請求書買取サービスとは、未払いの請求書(売掛債権)を第三者に買い取ってもらうサービスです。別名「ファクタリング」とも呼ばれます。

- 手元のキャッシュが不足している

- 売掛金の管理工数を減らしたい

- 未払いリスクを回避したい

このようなとき、未払いの請求書を売却することで、即座にキャッシュを手にいれることができます。

を経営していると「売掛金の入金前に支払いが多くなり、手元の資金が不足してしまう」という状況は、珍しいことではありません。キャッシュフローが悪化して資金繰りが厳しい状態が続けば、経営危機に陥ってしまう可能性もあります。

売掛金はあるが入金までに時間がかかる場合には、請求書買取サービスを利用して手元にキャッシュを確保しておくことも大切です。キャッシュフローの改善にも繋がります。

請求書買取・ファクタリングの仕組み

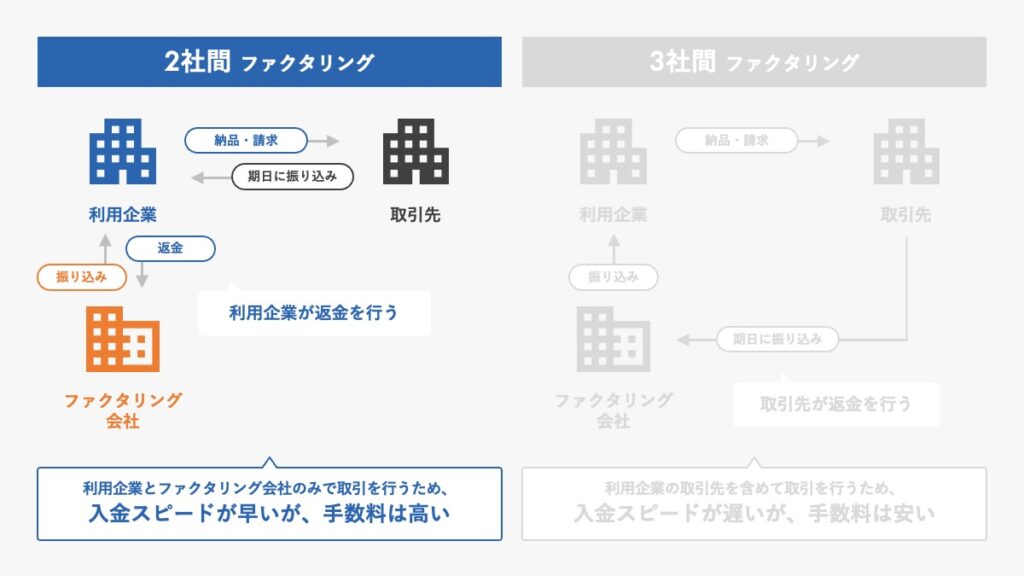

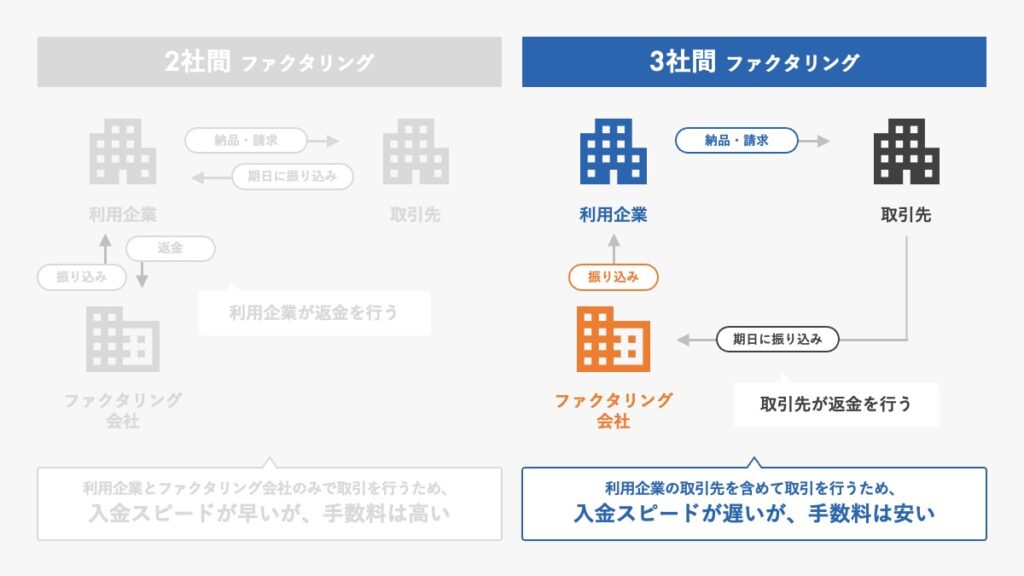

請求書買取サービスの契約には、以下の2つの形態があります。

- 2社間ファクタリング

- 3社間ファクタリング

契約形態によって入金までのスピード、手数料などが異なり、それぞれの契約にはメリットとデメリットがあります。

2社間ファクタリング

自社とファクタリング会社の「2社間で契約」する形態です。取引先は介さないのがポイントです。自社の信用度によって契約の可否が決まります。

未払い請求書(売掛債権)をファクタリング会社に売却することで、手数料を差し引いた金額が振り込まれます。取引先から売掛金の入金があったら、ファクタリング会社へ支払いをします。

2社間ファクタリングでは、取引先の承諾なしで未払い請求書を売却することができ、入金までのスピードが早いのが特徴です。しかし、手数料は高く設定される傾向にあります。

「請求書買取サービスの利用が取引先に知られてしまうと、今後の取引に影響を与えてしまうのでは」と考える企業も多いため、最近では2社間ファクタリングが注目されています。

3社間ファクタリング

自社とファクタリング会社、さらに取引先を含めた「3社間で契約する形態」です。未払い請求書(売掛債権)を売却する前に「ファクタリング会社から取引先へ債権譲渡通知がある」という点が、2社間ファクタリングとの大きな違いになります。

契約締結後、手数料を差し引いた額がファクタリング会社から振り込まれ、ファクタリング会社は取引先から現金を回収するという流れです。

2社間ファクタリングに比べて、手数料は低く設定されていますが、入金までのスピードは遅くなります。

自社にとっては、売掛金を回収する手間が無くなるというメリットがある反面、ファクタリングの利用を取引先に知られてしまうため、今後の取引に悪影響を及ぼす可能性があります。

請求書買取サービスのメリット

請求書買取サービスには、以下のメリットがあります。

- 手元にすぐキャッシュを確保できる

- 売掛金の管理工数を削減できる

- 負債にならない

これらのメリットをしっかり理解しておき、ファクタリングを上手く活用しましょう。

手元にすぐキャッシュを確保できる

キャッシュフローが悪化して資金繰りが苦しくなったとき、急な支払いが発生したときなど、金融機関から借り入れたり、株式を発行して資金調達したりせず、即日から数日でキャッシュが確保できます。

融資や株式発行よりも「はるかに早いスピードで資金調達できる点」が、ファクタリングの大きな特徴です。

新規取引のために事業資金が必要になったとき、ファクタリングで早期に現金化して対応できれば、スムーズに事業を拡大することが可能になります。

売掛金の管理工数を削減できる

ファクタリングを利用することで、売掛金を管理したり、入金予定表を作成したり、といった作業を減らすことができます。

また、期日になっても支払われない売掛金を回収する作業はとても大変です。売掛金の未回収リスクを防ぐことができる点も、ファクタリングのメリットのひとつになります。

売掛債権を買い取ってもらった後は「償還請求権が存在しない」ため、ファクタリング会社から返金を要求されることはありません。

負債にならない

請求書の買取は「売掛債権の売却」となるため、負債にはなりません。

バランスシート上でも有利子負債として計上されないため、金融機関からの「信用状況が悪化することなく」資金調達ができるというメリットがあります。

請求書買取サービスのデメリット

請求書買取サービスは便利な点も多いですが、以下のデメリットも存在します。

- 請求書額しか資金調達できない

- 融資に比べ手数料が高い

ファクタリングを利用するにあたって、これらデメリットについても把握しておきましょう。

請求書額しか資金調達できない

金融機関からの融資、株式発行では、未来の業績を予測した上で大きな資金を手にいれることができますが、ファクタリングだと「請求額の範囲内」でしか資金調達ができません。

たとえば、売掛債権が80%と評価された場合、売掛金が100万円ならば80万から手数料を差し引いた額が受け取れるということです。請求額を超える現金が手元に入らないため、売掛金よりも多額の資金が必要な場合には不向きとなります。

融資に比べ手数料が高い

金融機関からの融資に比べると、手数料が高くなる点もデメリットです。

金融機関から融資を受けた場合、年利は1〜3%程度に設定されることが多いですが、ファクタリングの場合、契約形態によっては「手数料が10%以上」に設定されることもあります。

ファクタリング会社には貸倒れリスクがあるため、融資よりも手数料は高く設定されています。

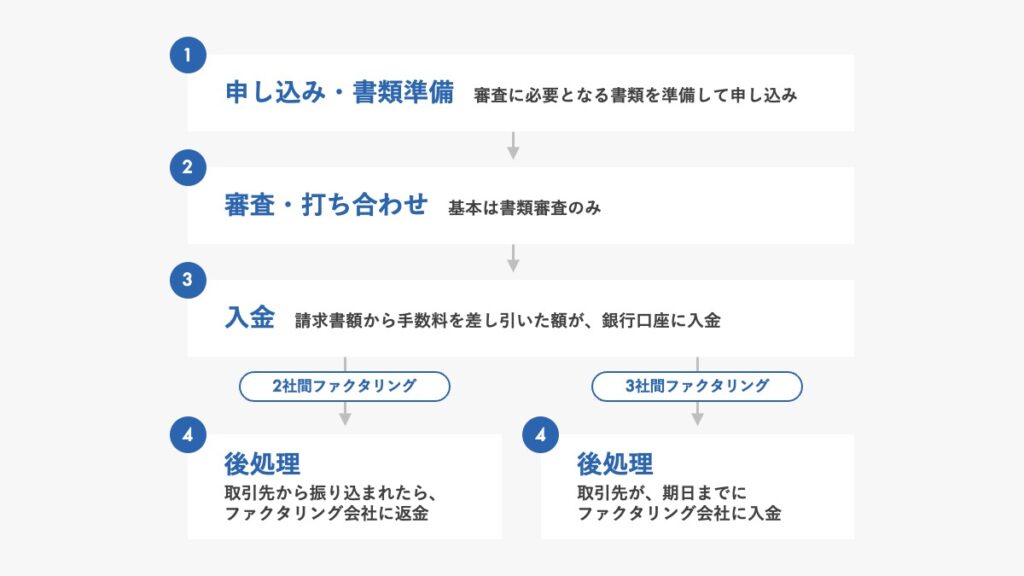

請求書買取サービスの利用フロー

請求書買取サービスの申し込みから入金、その後の処理までの流れを紹介します。

1

申し込み・書類準備

インターネット、電話にて申し込みをします。また、審査に必要となる書類を、あらかじめ用意しておきましょう。

必要書類には、以下の書類があります。

- 商業登記簿謄本

- 身分証明書

- 決算書または確定申告書

- 印鑑証明書

- 取引銀行口座の通帳

- 請求書・発注書・納品書・個別契約書など

- 売掛先との取引基本契約書

- 税金・社会保険などの書類

ファクタリング会社によって提出書類は異なります。事前にホームページなどで確認しておきましょう。

2

審査・打ち合わせ

審査には「書類審査のみ」と「書類審査+打ち合わせ審査」の2通りの方法があります。

| 書類審査のみ | 即日で結果は出るが、書類のみで審査通過の可否が判断される |

| 書類審査+打ち合わせ審査 | 書類確認、ヒアリングが行われ、人柄をチェックされることもある |

基本は書類審査のみですが、初回だけは面談必須というファクタリング会社もあります。

3

入金

審査に通過すると、請求書額から手数料を差し引いた額が、銀行口座に入金されます。2社間ファクタリングの場合、即日審査から即日入金という会社が多いです。

また、3社間ファクタリングの場合は、審査を通過してから「取引先への通知」と「債権譲渡登記」の手続きをするため、入金までに数日から1週間程度を要します。

4

後処理

入金後の処理は「2社間ファクタリング」と「3社間ファクタリング」で対応の仕方が異なります。

| 2社間ファクタリング | 売却した請求書の金額が取引先から振り込まれたら、 請求書買取サービスにその金額を振り込む |

| 3社間ファクタリング | 債権譲渡をしているため、 取引先がファクタリング会社へ入金をする |

3社間ファクタリングでは未回収リスクが低くなるため、2社間ファクタリングに比べて手数料が安い傾向にあります。

請求書買取サービスの選び方・比較ポイント

請求書買取サービスの提供会社は実店舗・オンライン店舗を含めて、200社ほど存在します。

各社、契約形態や審査形式、限度額などが異なるため、選び方や比較するポイントを押さえておきましょう。

- ファクタリングは2社間?3社間?

- 買取限度額

- 手数料率

- 審査形式

1. ファクタリングは2社間?3社間?

先述した通り、ファクタリングには「2社間」と「3社間」というふたつの契約形態があり、それぞれ特徴が異なります。

| 2社間 | 3社間 | |

|---|---|---|

| 取引先への通知・承諾 | ◯:不要 | △:必要 |

| 入金までのスピード | ◯:早い | △:遅い |

| 手数料 | △:高い | ◯:安い |

取引先に知られることなく早期に資金調達をしたい場合は、2社間ファクタリングが適しています。

3社間ファクタリングは取引先に知られるデメリットはありますが、取引先からの回収はファクタリング会社が行うため、売掛金の未回収リスクは回避できます。

「早急にキャッシュが必要」「売掛金を確実に回収したい」など、事前に基準を考えたうえでファクタリングの契約形態を選びましょう。

2. 買取限度額

請求書買取サービスでは、買い取れる売掛金に限度額が設定されています。ファクタリング会社によって限度額は異なりますが、一般的には「30万〜1,000万円」の範囲であれば即日で現金化できます。

下限額よりも低い場合は買い取りできない可能性もありますが、ファクタリング会社のなかには、少額の買い取りに対応可能なところもあります。

反対に、上限額よりも高い場合は「即日の現金化が困難となる可能性が高い」です。

少額の売掛金を買い取ってもらいたい、即日で現金化したいときなどは、あらかじめ買取限度額を確認しておきましょう。

3. 手数料率

買取手数料の利率は2社間か3社間かで大きく変わり、手数料率の相場は次のとおりです。

- 2社間ファクタリング:10〜20%

- 3社間ファクタリング:3〜9%

取引先の信用度、取引年数、自社の経営状況、ファクタリング会社との取引回数、審査形式、などによって手数料率は上下します。

4. 審査形式

請求書買取サービスの審査には、面談や打ち合わせが必要な「対面式」と、書類提出だけの「非対面式」があります。

対面式による審査は「初回利用」「2社間ファクタリング」「高額買取」などの際に実施されることが多いです。面談では、提出書類の確認や経営状況のヒアリングだけでなく、ときには経営者の人柄もチェックされます。

対面式の場合、来店するケース、ファクタリング会社が来訪するケース、オンラインで面談するケースがあります。

非対面式による審査はオンラインで手続きが完了するため、スピード感に優れています。書類のみで判断されるため、書類の品質を問われます。

請求書買取サービスおすすめ14選比較表

ここからは、請求書買取サービスおすすめ14社を紹介します。

| ロゴ | サービス・企業名 | 詳細 | 料金 |

タイプ

|

備考 | 対応領域 | ||

|---|---|---|---|---|---|---|---|---|

|

OLTA

|

詳細ページ |

手数料率

2〜9%

|

手数料が安いタイプ

|

AI審査を採用することで手数料率が3社間ファクタリング並みに低い

|

- | ||

|

電子請求書早払い

|

詳細ページ |

手数料率

1~6%

|

手数料が安いタイプ

|

東証プライム上場企業のinfomartとGMOが共同提供する信頼性の高いファクタリングサービス

|

- | - | |

|

入金QUICK

|

詳細ページ |

手数料率

0.5%~3.8%

|

手数料が安いタイプ

|

請求書発行システムの「請求QUICK」内で申請〜着金までが完了

|

- | - | |

|

QuQuMo(ククモ)

|

詳細ページ 資料DL |

手数料率

1%〜

|

即日対応できるタイプ

|

手数料は最低1%、入金スピードは最短2時間と「コスト」と「スピード」に特徴

|

- | ||

|

PAYTODAY

|

詳細ページ |

手数料率

1〜9.5%

|

即日対応できるタイプ

|

AI審査のため面談不要なサービスで、最短30分の審査で「即日入金」も可能

|

- | - | |

|

onfact 総合ファクタリングサービス

|

詳細ページ |

手数料率

1〜9.5%

|

即日対応できるタイプ

|

審査は最短60分で、即日入金にも対応

|

- | - | |

|

ビートレーディング ファクタリングサービス

|

詳細ページ |

手数料率

2〜12%

|

大口取引対応タイプ

|

限度額が決められておらず、7億円の買取実績があるため、大きい買取額でも安心して利用可能

|

|||

|

マネーフォワードアーリーペイメント

|

詳細ページ |

手数料率

1~10%

|

大口取引対応タイプ

|

東証プライム上場企業の株式会社マネーフォワードの100%子会社が運営

|

- | - | |

|

ベストファクター

|

詳細ページ |

手数料率

2〜9%

|

大口取引対応タイプ

|

手数料率は業界最低の2%からで、最短24時間のスピード対応が魅力

|

- | ||

|

電ふぁく

|

詳細ページ |

手数料率

1.8~8%

|

小規模対応タイプ

|

取引先への債権譲渡通知は不要かつ、売掛金未回収のリスクを抑えられる

|

- | ||

|

アクセルファクター ファクタリング

|

詳細ページ |

手数料率

2〜20%

|

小規模対応タイプ

|

柔軟な審査が特徴のサービスで、審査通過率は93.3%

|

- | ||

|

フリーナンス

|

詳細ページ |

手数料率

3〜10%

|

小規模対応タイプ

|

最低1万円からでも買い取ってもらえる個人事業主やフリーランス向けのサービス

|

- |

各サービスの詳細については以下の記事にて解説しています。

まとめ

請求書買取サービス(ファクタリング)は、入金期日前の未払い請求書を買い取ってもらうことで「早期にキャッシュが作れる」サービスです。現在は、即日入金が可能なサービスも増えてきています。

2社間か3社間でスピード・手間・リスクに違いがあります。またそのなかでもファクタリング会社によって契約形態、手数料率、売却限度額などが違います。自社の目的に合った請求書買取サービスを選びましょう。

b-pos編集部

代行・外注サービスの比較サイトb-pos(ビーポス)の編集部。b-posは、BPOサービスの比較検討時に知っておきたい情報や、内製化・成果向上に繋げるノウハウについて解説するメディアです。サービスの掲載企業の方はこちらから(https://b-pos.jp/lp)