ファクタリングサービスおすすめ12選。入金までの流れや必要な書類まで解説

「運転資金の不足」「突発的な支払い」「銀行融資の厳しい審査」など、事業を運営する上で、資金繰りの課題は多くの経営者様にとって共通の懸念事項ではないでしょうか。特に、売上は堅調に推移しているにもかかわらず、入金サイトの長期化により手元資金が逼迫するといった「黒字倒産」のリスクに直面するケースも少なくありません。

このような状況において活用できるのが、ファクタリングサービスです。ファクタリングとは、貴社が保有する未回収の請求書(売掛債権)をファクタリング会社に売却することで、本来の入金期日よりも早期に現金を調達できる資金調達手法です。

銀行融資とは異なり「借入れ」ではないため、返済義務が発生せず、貴社の信用情報に影響を与えない点が大きな特徴です。急な資金ニーズに対応できる迅速性と、財務体質を悪化させない柔軟性から、多くの中小企業様や個人事業主様が資金繰り改善のための有効な手段として活用されています。

本記事では、ファクタリングサービスの基本的な仕組みから、ご利用のメリット・デメリット、そして気になる手数料相場まで詳細に解説いたします。さらに、多様なビジネスニーズに対応する厳選したファクタリングサービス12選を、以下の4つのタイプに分類してご紹介します。

| 手数料が安いタイプ | コスト効率を最優先する企業様向け |

| 即日対応できるタイプ | 緊急性の高い資金ニーズに対応したい企業様向け |

| 高額・大口取引に対応できるタイプ | 大規模な資金調達を検討している企業様向け |

| 小規模・個人事業主対応の柔軟性が高いタイプ | 創業間もない企業様や個人事業主様向け |

事業状況に合わせて最適なファクタリングサービスを見つけるための一助となれば幸いです。

目次

ファクタリングサービスとは?

ファクタリングとは、企業が取引先に発行した未回収の請求書(売掛債権)をファクタリング会社に買い取ってもらい、早期に現金化する資金調達方法です。

銀行からの融資とは違い、借入ではないため返済義務も信用情報への影響もなく、比較的スピーディに資金を手に入れられるのが大きな特徴です。

資金繰りが逼迫しているとき、あるいは急な支払いに備える必要があるとき、こうした“タイムラグの解消”手段として、多くの中小企業が活用しています。

ファクタリングのメリット・デメリット

ファクタリングの魅力は、やはりスピード感と柔軟性にあります。最短で即日入金が可能なケースもあり、資金繰りに悩む企業にとっては非常に頼りになる存在です。また、借入とは違って返済義務がないため、信用情報や財務状況に与える影響が少ないという点も特徴です。

主なメリットは以下の通りです。

- 資金調達が早い(最短で即日振込も可能)

- 借入ではないため信用情報に影響しない

- 決算書上に負債が計上されず、財務体質を悪化させない

- 売掛先の信用力で審査されるため、赤字や債務超過でも利用できる

一方で、いくつか注意点もあります。特に多くの企業が気にするのは「手数料の高さ」ではないでしょうか。売掛債権の額面に対して数%〜20%程度の手数料がかかることもあります。また、3社間ファクタリングの場合は取引先に債権譲渡が知られるため、信頼関係に影響を及ぼす可能性も。

主なデメリットとしては以下の通りです。

- 手数料が高めで、頻繁な利用には不向き

- 3社間では売掛先に通知が行き、関係性に影響する可能性

- 売掛債権の内容や相手先によっては、利用できないこともある

こうした特徴を理解したうえで、短期的な資金繰りの選択肢として使いどころを見極めるのが重要です。

ファクタリングが向いているケース / 向かないケース

ファクタリングはどんな企業にも適しているわけではありません。特に、以下のような状況では効果を発揮します。

- 売上はあるが、入金サイトが長く資金繰りが厳しい

- 銀行融資を受けづらい業種や赤字企業

- 急な仕入れや税金・人件費など、突発的な支払いが発生した

- 創業間もない企業やスタートアップ

一方で、以下のような企業にはファクタリングはあまり向いていません。

- 資金に余裕があり、コスト(手数料)を払ってまで現金化する必要がない

- 飲食や小売など、売掛金が発生しないビジネスモデル

- 売掛先との関係性が非常に重要で、債権譲渡が知られるのを避けたい場合

- 売掛債権が確定しておらず、審査に通らない可能性が高い

要は、「資金の即効性」と「対外的な信用のバランス」をどう捉えるかが、導入判断のカギになります。

金融機関からの借入との違い

資金調達の方法として、ファクタリングと銀行融資はどちらもよく使われますが、その仕組みや性質は大きく異なります。

| ファクタリング | 銀行融資 | |

|---|---|---|

| 審査の対象 | 売掛先の信用力 | 申込企業自身の信用状況 |

| 資金調達スピード | 最短即日~数日 | 数日~数週間 |

| 会計上の扱い | 売掛債権の売却(負債に計上されない) | 借入金として負債計上 |

| 返済義務 | なし | あり |

| 信用情報への影響 | 基本的に影響なし | 信用情報機関に登録される |

| 手数料・金利 | 売掛債権額の数%~数十%の手数料が必要 | 一般的に低めの金利 |

まず、審査の対象となるポイントが違います。銀行融資は申込企業自身の信用状況を重視するのに対し、ファクタリングは売掛先の信用力が評価の基準となります。たとえ自社の経営状況が厳しくても、売掛先が信用できれば利用できる可能性が高いのが特徴です。

また、会計処理の面でも違いがあります。銀行融資は借入金として負債に計上されますが、ファクタリングは売掛債権の売却にあたり負債ではありません。つまり、決算書の見え方も変わってきます。

調達スピードについても差があり、銀行融資は審査から実際の融資まで数日から数週間かかることが多い一方、ファクタリングは最短で即日入金も可能です。

ただし、ファクタリングは銀行融資と比べて手数料が高くなる傾向があるため、コスト面での検討も欠かせません。自社の資金ニーズや財務状況に応じて、どちらを使うか、あるいは併用するかを判断すると良いでしょう。

ファクタリングの主な種類と特徴

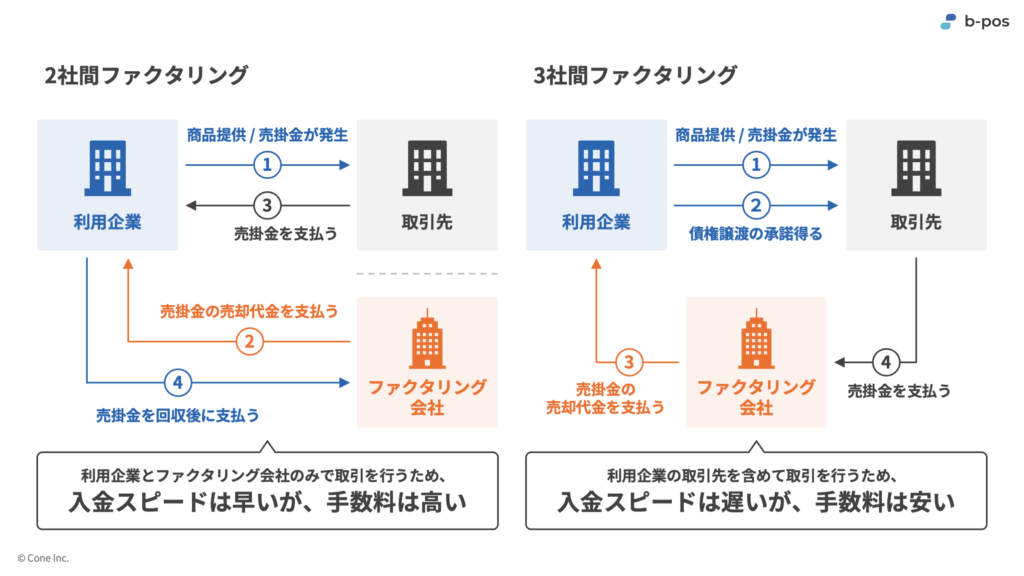

ファクタリングには大きく分けて「2社間ファクタリング」と「3社間ファクタリング」の2種類があります。

この2つは仕組みや関係する登場人物の数が異なるだけでなく、スピード感や手数料、取引先への影響といった点でも違いがあります。

2社間と3社間の違い

まず、「2社間ファクタリング」は、利用企業(自分の会社)とファクタリング会社の2者間で取引が完結する方式です。売掛先にはファクタリングの利用が知らされないため、取引先との関係性を気にする企業にとっては使いやすい形といえるでしょう。

一方、「3社間ファクタリング」では、売掛先・利用企業・ファクタリング会社の3者が関わる形式となり、売掛先にも債権譲渡の通知や同意が必要になります。そのぶん手続きは増えるものの、ファクタリング会社にとってリスクが低いため、手数料が安くなる傾向があります。

違いを簡単に整理すると、以下のようになります。

| 2社間ファクタリング | 3社間ファクタリング | |

|---|---|---|

| 売掛先への通知 | 通知されない | 通知・同意が必要 |

| スピード | 比較的早い(最短即日) | 売掛先の同意が必要な分、やや時間がかかる |

| 手数料 | 高め(5〜30%程度) | 低め(1〜10%程度) |

| 信頼関係への影響 | 配慮しやすい | 売掛先に知られるため、関係性に配慮が必要 |

| 利用ハードル | 低い(売掛先の同意が不要) | 高い(売掛先の協力が不可欠) |

それぞれに長所短所はありますが、「スピード重視で取引先に知られたくない」なら2社間、「手数料を抑えたい・売掛先と信頼関係が強い」なら3社間と覚えましょう。

どちらの方式が向いているかの判断ポイント

2社間か3社間、どちらを選ぶかは「スピードを取るか、コストを取るか」「売掛先との関係性をどう考えるか」で決まります。

たとえば、取引先に知られずに資金化したいなら、通知不要の2社間が安心です。一方、売掛先とオープンな関係性があり、協力が得られるなら、手数料の低い3社間も選択肢に入ります。

よくある状況別にどちらの方式が向いているかを以下で簡潔にまとめました。

【2社間ファクタリング】

- 売掛先に知られたくない:通知が不要で取引先との関係に影響を与えない

- とにかく早く現金化したい:審査が簡易で即日入金も可能

- 書類を最低限にしたい:売掛先の同意が不要なため、手続きが比較的簡単

【3社間ファクタリング】

- 手数料をできるだけ抑えたい:ファクタリング会社のリスクが低く、手数料も低め

- 売掛先の協力が得られる / 信頼関係がある:債権譲渡の同意を得やすく、条件も有利

- 継続的に利用したい:手数料面で継続しやすく、安定的に活用できる

最近では、「最初は2社間で試し、長期的に3社間へ切り替える」という企業も増えており、段階的な活用も現実的な選択肢です。

次章では、ファクタリングを実際に利用する際の申し込み〜入金までの流れと必要書類について詳しく解説していきます。

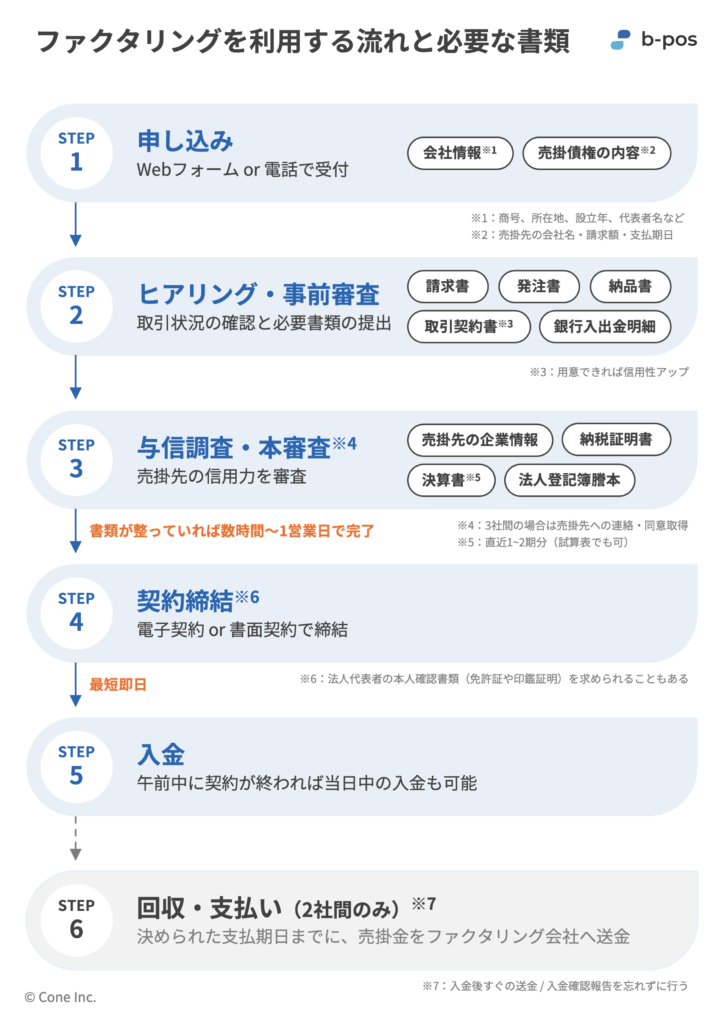

ファクタリングサービスの利用フローと必要書類

ファクタリングの最大の特長は、申し込みから入金までが最短即日で完了するスピード感にあります。特に2社間ファクタリングでは、売掛先への通知なしに資金化が可能なため、柔軟に活用しやすい手段として選ばれています。

以下では、実際の流れを6ステップに分けて、それぞれの場面で必要になる書類もご紹介します。

上記にあるように、提出書類の中でも「取引契約書」「決算書」「入出金明細」などは、用意ができれば審査通過率が高まる重要書類です。全てが必須というわけではありませんが、事前に可能な限り用意しておくとスムーズです。書類はPDFや写真データで提出できるケースが大半で、オフィスにいながらすべての手続きを完結させることも可能です。

また、3社間ファクタリングの場合は「売掛先への同意取得」が必要ですが、多くのサービスでその連絡はファクタリング会社が代行してくれるため、手間は大きく変わりません。

さらに、2社間ファクタリングでは入金後の「売掛金の回収・支払い」までが申込企業の役割となります。支払期日を過ぎると契約違反と見なされる場合もあるため、社内での入金確認・報告体制を整えておくことが重要です。

ファクタリングサービスの手数料相場

ファクタリングの手数料は、契約形態や利用する会社によって大きく異なります。中でも「2社間ファクタリング」と「3社間ファクタリング」では、リスクの大きさに応じて手数料に大きな差が出ます。

ここでは2社間と3社間のそれぞれの手数料相場と、実際の依頼を想定したコストシミュレーションを解説します。

2社間ファクタリングの手数料相場とコストシミュレーション

2社間ファクタリングの手数料は、一般的に8%〜20%前後が相場とされています。とくに利用が多いのは10%〜15%程度で、なかには8%程度と比較的良心的な水準で提供しているサービスもあります。ただし、20%を超えるような手数料が設定されている場合には、業界水準と比較して割高な可能性があるため、慎重に検討する必要があります。

2社間ファクタリングは、売掛先に通知を行わずに資金化できるという利便性がある一方で、ファクタリング会社にとっては回収リスクが高くなります。そのリスク分を加味して、3社間よりも手数料が高くなる傾向があります。そのため2社間を活用する際には、利便性とコストのバランスを見極めることが重要です。

以下は手数料15%の場合のコストシミュレーションです。

売掛金額:100万円

手数料:15万円(15%)

入金額:85万円(申込企業に振込)

売掛先からの回収:100万円をファクタリング会社へ送金

実質のコスト:15万円

このように、手数料はやや高めではあるものの、スピーディーに資金を確保できるのが2社間ファクタリングの大きな強みです。「売掛先に知られずに資金調達したい」「急ぎでキャッシュが必要」といった状況では、非常に有効な手段となるでしょう。

3社間ファクタリングの手数料相場とコストシミュレーション

一方で、3社間ファクタリングの手数料相場は1%〜10%程度とされており、一般的には5〜8%の水準が多く見られます。売掛先の同意が必要というハードルはあるものの、その分ファクタリング会社にとっての回収リスクが低くなるため、手数料は比較的抑えられる傾向にあります。

なかには、1〜3%という低水準の手数料で契約できるケースも存在しますが、その場合は売掛先が優良企業である、取引金額が大きい、過去の取引実績があるなど、複数の条件が整っていることが前提になることがほとんどです。逆に、10%を超える水準が提示された場合は、相場から見てやや高めの水準となるため、契約内容やサービス内容を改めて確認しましょう。

また、継続利用によって手数料が優遇される制度を設けている事もあります。たとえば、初回利用時は10%の手数料がかかったとしても、2回目以降は7〜8%に引き下げられたり、月額契約を結ぶことで一定の固定手数料が適用されるなど、リピート利用による恩恵が用意されている場合があります。

以下は手数料5%の場合のコストシミュレーションです。

売掛金額:100万円

手数料:5万円(5%)

入金額:95万円(申込企業に振込)

売掛先からの回収:100万円をファクタリング会社が直接受け取る

実質のコスト:5万円

このように、売掛先が協力的であれば、3社間ファクタリングは手数料を抑えた効率的な資金調達手段となります。とくに取引先との信頼関係がしっかりしており、通知や同意に支障がない場合には、選択肢として非常に有力です。

ただし、売掛先に対して「なぜファクタリングを利用するのか」「信用不安ではないか」などといった不要な誤解を与える可能性もあるため、売掛先への説明や同意取得がネックになる場合には慎重な判断が求められます。こうした点も加味しながら、2社間と3社間のどちらが自社にとって最適かを見極めましょう。

導入企業4社のコスト内訳と改善効果

実際にファクタリングを導入した企業の事例をもとに、どのくらいの費用が発生し、どんな効果が得られたのかを紹介します。単なるコストとしてではなく、「投資として回収できたか」に着目するのがポイントです。

事例1|ITベンチャー(2社間 / 初回利用)

【抱えていた課題】

・創業2年目で新規サービスの開発を急いでいるが、既存取引先からの入金サイトが60日と長く、手元資金が不足している

・銀行融資は設立間もないため審査が厳しく、断念

【ファクタリング活用の流れ】

・2社間ファクタリングで売掛金200万円を即日現金化

・手数料12%(24万円)を差し引いた176万円が当日中に入金

【改善効果】

開発を2週間前倒しでスタートでき、リリース月内にサービスをローンチ

新サービスの売上が月180万円増加し、手数料を差し引いても十分なリターンを確保

このケースのように、将来の売上を前倒しで実現できる環境が整っている場合、ファクタリングは極めて合理的な選択肢になります。特にスタートアップや新規事業においては「資金をいつ調達できるか」が成否を左右するため、スピード資金調達の価値は高く見積もるべきです。

事例2|製造業(3社間 / 継続利用)

【抱えていた課題】

・大手取引先への納品が増え、原材料の一括仕入れが必要になった

・仕入れ資金が不足し、分割発注ではコスト高に

【ファクタリング活用の流れ】

・3社間ファクタリングで売掛金500万円を現金化、手数料4%(20万円)

・仕入先への一括現金払いにより、原材料単価が8%(約40万円)ダウン

【改善効果】

・手数料を差し引いてもトータルで黒字化に成功

・「コスト削減=利益増」に直結し、経営層からも高評価

・継続利用で手数料も優遇され、安定した資金繰りを実現

「仕入れ原価の削減」という定量的なリターンが明確に得られるケースでは、ファクタリングの費用対効果を可視化しやすいというメリットがあります。こうした“投資型ファクタリング”は、社内説得もしやすく、経理部門と連携しやすいのも特長です。

事例3|建設業(2社間 / 月額利用)

【抱えていた課題】

・複数現場を同時進行。協力業者への支払いが先行し、資金繰りが慢性的に厳しい

・銀行融資枠はすでに使い切っており、追加調達が難航

【ファクタリング活用の流れ】

・月間売掛金300万円を2社間ファクタリングで現金化

・初回手数料10%、3ヶ月目以降は7%にディスカウント

【改善効果】

・支払い遅延がゼロとなり、外注先との信頼関係が向上

・工期遅延もなくなり、元請けからの評価もアップ

建設業や製造業など、“支払いが先・回収が後”の構造がある業界では、キャッシュフローの安定化そのものが経営改善に直結します。さらに、この企業のように継続利用による手数料引き下げがあると、コスト効率も徐々に改善していきます。

事例4|個人事業主(2社間・初回利用)

【抱えていた課題】

・クライアントからの入金が2ヶ月先で、家賃や生活費の支払いが迫っている

・銀行融資は利用不可

【ファクタリング活用の流れ】

・小口対応の即日ファクタリングサービスで売掛金30万円を現金化

・手数料15%(4.5万円)で、25.5万円が即日入金

【改善効果】

・支払い遅延や信用不安を回避し、仕事に集中できる環境を確保

・「フリーランスでも利用できる資金繰りの選択肢」として高評価

一般的に「ファクタリング=法人向け」の印象が強い中、こうした小口・即日対応型のサービスは、フリーランスや個人事業主にとって“資金の空白期間”を埋める有効な手段となります。

特に売上と生活費が直結する小規模事業者にとっては、数十万円のキャッシュの有無が、仕事の継続や精神的安定に直結します。

近年では、Web完結・書類最小限・少額対応といったサービスも増えており、「借りない資金繰り」の一手段として多くの方が利用しています。

ファクタリングサービスを選ぶ際の比較ポイント

ファクタリングは「どこを選んでも同じ」というサービスではありません。提供会社ごとに得意領域や対応範囲、手数料の基準が異なるため、目的に合った事業者選びが非常に重要です。

ここでは、選定時に見落としがちな比較ポイントを解説します。

- 事業内容と業界特性への理解度

- 債権譲渡登記の有無と柔軟性

- 担当者の専門性とコミュニケーションの質

事業内容と業界特性への理解度

ファクタリング会社が、貴社の事業内容や属する業界特有の商慣習、リスクをどれだけ深く理解しているかを確認しましょう。例えば、建設業のように工事の進行度合いで請求が発生するケースや、IT業のようにプロジェクト単位で進む商取引など、業界ごとに売掛債権の性質は異なります。

事業を深く理解している担当者であれば、単なる債権の買い取りだけでなく、資金繰り全般に関する的確なアドバイスや、貴社にとって最適な提案を引き出すことが期待できます。専門性を持つファクタリング会社を選ぶことで、スムーズな取引はもちろん、長期的なパートナーシップにも繋がりやすくなります。

債権譲渡登記の有無と柔軟性

ファクタリングを利用する際に、売掛債権の譲渡を法的に明確にするための「債権譲渡登記」が必要となる場合があります。この登記は信用情報機関に登録されるため、今後の銀行融資などに影響を与える可能性もゼロではありません。

ファクタリング会社によっては、リスクの低い案件や継続的な取引の場合に、債権譲渡登記を不要とするケースや、利用者の要望に応じて柔軟に対応してくれる場合があります。登記が必須か否か、またその条件について事前に確認し、貴社の財務戦略や今後の資金調達計画に影響が出ないか慎重に検討することが重要です。

担当者の専門性とコミュニケーションの質

資金繰りという企業の根幹に関わるデリケートな相談だからこそ、対応してくれる担当者の質は非常に重要になってきます。ファクタリングに関する専門知識はもちろん、貴社の状況を深く理解しようとする姿勢、疑問点や不安に対して丁寧に、そして分かりやすく説明してくれるコミュニケーション能力があるかを見極めましょう。

契約前だけでなく、契約後のトラブル発生時や追加の相談時にも、迅速かつ的確に対応してくれるかどうかが、円滑な取引の鍵となります。初回問い合わせ時の対応や、複数の会社と比較検討する中で、信頼できるパートナーかどうかを判断する視点を持つことが大切です。

ファクタリングサービスのタイプ・選び方

ファクタリングサービスは、どの会社を選んでも同じではありません。提供されているサービスの特徴は事業者によって大きく異なり、自社の状況や優先事項に合った「タイプ」を見極めることが重要です。

ここでは、企業がよく重視するポイントに基づいて、代表的な3つのタイプを紹介します。

- 手数料が安いタイプ

- 即日対応できるタイプ

- 高額・大口取引に対応できるタイプ

- 小規模・個人事業主対応の柔軟性が高いタイプ

手数料が安いタイプ

コストを抑えたいなら、手数料の低いサービスを選びましょう。特に売掛先の信用力が高い場合や、3社間ファクタリングを利用できる場合には、1〜5%前後の手数料に抑えられることもあります。

ただし、こうしたサービスは審査が厳しめで、入金までに数営業日かかることもあるため、「安さ」だけで選ばず、対応スピードとのバランスを見ることが大切です。

| ロゴ | サービス・企業名 | 詳細 | 料金 |

タイプ

|

備考 | 対応領域 | ||

|---|---|---|---|---|---|---|---|---|

|

OLTA

|

詳細ページ |

手数料率

2〜9%

|

手数料が安いタイプ

|

AI審査を採用することで手数料率が3社間ファクタリング並みに低い

|

- | ||

|

電子請求書早払い

|

詳細ページ |

手数料率

1~6%

|

手数料が安いタイプ

|

東証プライム上場企業のinfomartとGMOが共同提供する信頼性の高いファクタリングサービス

|

- | - | |

|

入金QUICK

|

詳細ページ |

手数料率

0.5%~3.8%

|

手数料が安いタイプ

|

請求書発行システムの「請求QUICK」内で申請〜着金までが完了

|

- | - | |

|

QuQuMo(ククモ)

|

詳細ページ 資料DL |

手数料率

1%〜

|

即日対応できるタイプ

|

手数料は最低1%、入金スピードは最短2時間と「コスト」と「スピード」に特徴

|

- | ||

|

PAYTODAY

|

詳細ページ |

手数料率

1〜9.5%

|

即日対応できるタイプ

|

AI審査のため面談不要なサービスで、最短30分の審査で「即日入金」も可能

|

- | - | |

|

onfact 総合ファクタリングサービス

|

詳細ページ |

手数料率

1〜9.5%

|

即日対応できるタイプ

|

審査は最短60分で、即日入金にも対応

|

- | - | |

|

ビートレーディング ファクタリングサービス

|

詳細ページ |

手数料率

2〜12%

|

大口取引対応タイプ

|

限度額が決められておらず、7億円の買取実績があるため、大きい買取額でも安心して利用可能

|

|||

|

マネーフォワードアーリーペイメント

|

詳細ページ |

手数料率

1~10%

|

大口取引対応タイプ

|

東証プライム上場企業の株式会社マネーフォワードの100%子会社が運営

|

- | - | |

|

ベストファクター

|

詳細ページ |

手数料率

2〜9%

|

大口取引対応タイプ

|

手数料率は業界最低の2%からで、最短24時間のスピード対応が魅力

|

- | ||

|

電ふぁく

|

詳細ページ |

手数料率

1.8~8%

|

小規模対応タイプ

|

取引先への債権譲渡通知は不要かつ、売掛金未回収のリスクを抑えられる

|

- | ||

|

アクセルファクター ファクタリング

|

詳細ページ |

手数料率

2〜20%

|

小規模対応タイプ

|

柔軟な審査が特徴のサービスで、審査通過率は93.3%

|

- | ||

|

フリーナンス

|

詳細ページ |

手数料率

3〜10%

|

小規模対応タイプ

|

最低1万円からでも買い取ってもらえる個人事業主やフリーランス向けのサービス

|

- |

即日対応できるタイプ

「今日中に資金が必要」といった急なケースでは、即日対応が可能なタイプを選択しましょう。申し込みから審査、入金までをその日のうちに完了できることもあります。

ただし、スピード重視のぶん手数料は10〜20%とやや高め。単発利用なら便利ですが、継続的な資金調達には向かないこともあるため、利用シーンを見極めることが重要です。

| ロゴ | サービス・企業名 | 詳細 | 料金 |

タイプ

|

備考 | 対応領域 | ||

|---|---|---|---|---|---|---|---|---|

|

OLTA

|

詳細ページ |

手数料率

2〜9%

|

手数料が安いタイプ

|

AI審査を採用することで手数料率が3社間ファクタリング並みに低い

|

- | ||

|

電子請求書早払い

|

詳細ページ |

手数料率

1~6%

|

手数料が安いタイプ

|

東証プライム上場企業のinfomartとGMOが共同提供する信頼性の高いファクタリングサービス

|

- | - | |

|

入金QUICK

|

詳細ページ |

手数料率

0.5%~3.8%

|

手数料が安いタイプ

|

請求書発行システムの「請求QUICK」内で申請〜着金までが完了

|

- | - | |

|

QuQuMo(ククモ)

|

詳細ページ 資料DL |

手数料率

1%〜

|

即日対応できるタイプ

|

手数料は最低1%、入金スピードは最短2時間と「コスト」と「スピード」に特徴

|

- | ||

|

PAYTODAY

|

詳細ページ |

手数料率

1〜9.5%

|

即日対応できるタイプ

|

AI審査のため面談不要なサービスで、最短30分の審査で「即日入金」も可能

|

- | - | |

|

onfact 総合ファクタリングサービス

|

詳細ページ |

手数料率

1〜9.5%

|

即日対応できるタイプ

|

審査は最短60分で、即日入金にも対応

|

- | - | |

|

ビートレーディング ファクタリングサービス

|

詳細ページ |

手数料率

2〜12%

|

大口取引対応タイプ

|

限度額が決められておらず、7億円の買取実績があるため、大きい買取額でも安心して利用可能

|

|||

|

マネーフォワードアーリーペイメント

|

詳細ページ |

手数料率

1~10%

|

大口取引対応タイプ

|

東証プライム上場企業の株式会社マネーフォワードの100%子会社が運営

|

- | - | |

|

ベストファクター

|

詳細ページ |

手数料率

2〜9%

|

大口取引対応タイプ

|

手数料率は業界最低の2%からで、最短24時間のスピード対応が魅力

|

- | ||

|

電ふぁく

|

詳細ページ |

手数料率

1.8~8%

|

小規模対応タイプ

|

取引先への債権譲渡通知は不要かつ、売掛金未回収のリスクを抑えられる

|

- | ||

|

アクセルファクター ファクタリング

|

詳細ページ |

手数料率

2〜20%

|

小規模対応タイプ

|

柔軟な審査が特徴のサービスで、審査通過率は93.3%

|

- | ||

|

フリーナンス

|

詳細ページ |

手数料率

3〜10%

|

小規模対応タイプ

|

最低1万円からでも買い取ってもらえる個人事業主やフリーランス向けのサービス

|

- |

高額・大口取引に対応できるタイプ

売掛債権の金額が大きい法人や企業にとっては、数百万円から数千万円、あるいはそれ以上の資金調達が必要になるケースがあります。このような高額・大口取引に対応できるファクタリングサービスは、一般的な小口案件向けのサービスとは異なり、より柔軟な審査基準や専門的なノウハウを持っていることが特徴です。

このタイプは、通常のサービスよりも大きな金額の取引を取り扱うため、取引先の信用情報や売掛先の財務状況を詳細に分析し、リスク管理を徹底しています。また、契約条件や手数料体系も案件ごとに個別設定されることが多く、顧客の事情に応じたカスタマイズが可能です。

| ロゴ | サービス・企業名 | 詳細 | 料金 |

タイプ

|

備考 | 対応領域 | ||

|---|---|---|---|---|---|---|---|---|

|

OLTA

|

詳細ページ |

手数料率

2〜9%

|

手数料が安いタイプ

|

AI審査を採用することで手数料率が3社間ファクタリング並みに低い

|

- | ||

|

電子請求書早払い

|

詳細ページ |

手数料率

1~6%

|

手数料が安いタイプ

|

東証プライム上場企業のinfomartとGMOが共同提供する信頼性の高いファクタリングサービス

|

- | - | |

|

入金QUICK

|

詳細ページ |

手数料率

0.5%~3.8%

|

手数料が安いタイプ

|

請求書発行システムの「請求QUICK」内で申請〜着金までが完了

|

- | - | |

|

QuQuMo(ククモ)

|

詳細ページ 資料DL |

手数料率

1%〜

|

即日対応できるタイプ

|

手数料は最低1%、入金スピードは最短2時間と「コスト」と「スピード」に特徴

|

- | ||

|

PAYTODAY

|

詳細ページ |

手数料率

1〜9.5%

|

即日対応できるタイプ

|

AI審査のため面談不要なサービスで、最短30分の審査で「即日入金」も可能

|

- | - | |

|

onfact 総合ファクタリングサービス

|

詳細ページ |

手数料率

1〜9.5%

|

即日対応できるタイプ

|

審査は最短60分で、即日入金にも対応

|

- | - | |

|

ビートレーディング ファクタリングサービス

|

詳細ページ |

手数料率

2〜12%

|

大口取引対応タイプ

|

限度額が決められておらず、7億円の買取実績があるため、大きい買取額でも安心して利用可能

|

|||

|

マネーフォワードアーリーペイメント

|

詳細ページ |

手数料率

1~10%

|

大口取引対応タイプ

|

東証プライム上場企業の株式会社マネーフォワードの100%子会社が運営

|

- | - | |

|

ベストファクター

|

詳細ページ |

手数料率

2〜9%

|

大口取引対応タイプ

|

手数料率は業界最低の2%からで、最短24時間のスピード対応が魅力

|

- | ||

|

電ふぁく

|

詳細ページ |

手数料率

1.8~8%

|

小規模対応タイプ

|

取引先への債権譲渡通知は不要かつ、売掛金未回収のリスクを抑えられる

|

- | ||

|

アクセルファクター ファクタリング

|

詳細ページ |

手数料率

2〜20%

|

小規模対応タイプ

|

柔軟な審査が特徴のサービスで、審査通過率は93.3%

|

- | ||

|

フリーナンス

|

詳細ページ |

手数料率

3〜10%

|

小規模対応タイプ

|

最低1万円からでも買い取ってもらえる個人事業主やフリーランス向けのサービス

|

- |

小規模・個人事業主向けの柔軟なタイプ

創業間もない企業やフリーランスにとっては、「利用できるかどうか」がまず大きな壁になります。そうした事業者向けに、少額から対応してくれる柔軟なサービスも増えています。

決算書がなくても相談できたり、赤字や税金未納があっても前向きに審査してくれる場合もあります。利用しやすい反面、手数料はやや高めになる傾向がありますが、「他で断られたけどここで通った」という事例も多く、資金調達の選択肢として心強い存在となるでしょう。

| ロゴ | サービス・企業名 | 詳細 | 料金 |

タイプ

|

備考 | 対応領域 | ||

|---|---|---|---|---|---|---|---|---|

|

OLTA

|

詳細ページ |

手数料率

2〜9%

|

手数料が安いタイプ

|

AI審査を採用することで手数料率が3社間ファクタリング並みに低い

|

- | ||

|

電子請求書早払い

|

詳細ページ |

手数料率

1~6%

|

手数料が安いタイプ

|

東証プライム上場企業のinfomartとGMOが共同提供する信頼性の高いファクタリングサービス

|

- | - | |

|

入金QUICK

|

詳細ページ |

手数料率

0.5%~3.8%

|

手数料が安いタイプ

|

請求書発行システムの「請求QUICK」内で申請〜着金までが完了

|

- | - | |

|

QuQuMo(ククモ)

|

詳細ページ 資料DL |

手数料率

1%〜

|

即日対応できるタイプ

|

手数料は最低1%、入金スピードは最短2時間と「コスト」と「スピード」に特徴

|

- | ||

|

PAYTODAY

|

詳細ページ |

手数料率

1〜9.5%

|

即日対応できるタイプ

|

AI審査のため面談不要なサービスで、最短30分の審査で「即日入金」も可能

|

- | - | |

|

onfact 総合ファクタリングサービス

|

詳細ページ |

手数料率

1〜9.5%

|

即日対応できるタイプ

|

審査は最短60分で、即日入金にも対応

|

- | - | |

|

ビートレーディング ファクタリングサービス

|

詳細ページ |

手数料率

2〜12%

|

大口取引対応タイプ

|

限度額が決められておらず、7億円の買取実績があるため、大きい買取額でも安心して利用可能

|

|||

|

マネーフォワードアーリーペイメント

|

詳細ページ |

手数料率

1~10%

|

大口取引対応タイプ

|

東証プライム上場企業の株式会社マネーフォワードの100%子会社が運営

|

- | - | |

|

ベストファクター

|

詳細ページ |

手数料率

2〜9%

|

大口取引対応タイプ

|

手数料率は業界最低の2%からで、最短24時間のスピード対応が魅力

|

- | ||

|

電ふぁく

|

詳細ページ |

手数料率

1.8~8%

|

小規模対応タイプ

|

取引先への債権譲渡通知は不要かつ、売掛金未回収のリスクを抑えられる

|

- | ||

|

アクセルファクター ファクタリング

|

詳細ページ |

手数料率

2〜20%

|

小規模対応タイプ

|

柔軟な審査が特徴のサービスで、審査通過率は93.3%

|

- | ||

|

フリーナンス

|

詳細ページ |

手数料率

3〜10%

|

小規模対応タイプ

|

最低1万円からでも買い取ってもらえる個人事業主やフリーランス向けのサービス

|

- |

ファクタリングサービス12選一覧

ファクタリングサービス12選の比較表です。条件でフィルタリングできますので、ご希望の条件で絞ってご覧ください。

| ロゴ | サービス・企業名 | 詳細 | 料金 |

タイプ

|

備考 | 対応領域 | ||

|---|---|---|---|---|---|---|---|---|

|

OLTA

|

詳細ページ |

手数料率

2〜9%

|

手数料が安いタイプ

|

AI審査を採用することで手数料率が3社間ファクタリング並みに低い

|

- | ||

|

電子請求書早払い

|

詳細ページ |

手数料率

1~6%

|

手数料が安いタイプ

|

東証プライム上場企業のinfomartとGMOが共同提供する信頼性の高いファクタリングサービス

|

- | - | |

|

入金QUICK

|

詳細ページ |

手数料率

0.5%~3.8%

|

手数料が安いタイプ

|

請求書発行システムの「請求QUICK」内で申請〜着金までが完了

|

- | - | |

|

QuQuMo(ククモ)

|

詳細ページ 資料DL |

手数料率

1%〜

|

即日対応できるタイプ

|

手数料は最低1%、入金スピードは最短2時間と「コスト」と「スピード」に特徴

|

- | ||

|

PAYTODAY

|

詳細ページ |

手数料率

1〜9.5%

|

即日対応できるタイプ

|

AI審査のため面談不要なサービスで、最短30分の審査で「即日入金」も可能

|

- | - | |

|

onfact 総合ファクタリングサービス

|

詳細ページ |

手数料率

1〜9.5%

|

即日対応できるタイプ

|

審査は最短60分で、即日入金にも対応

|

- | - | |

|

ビートレーディング ファクタリングサービス

|

詳細ページ |

手数料率

2〜12%

|

大口取引対応タイプ

|

限度額が決められておらず、7億円の買取実績があるため、大きい買取額でも安心して利用可能

|

|||

|

マネーフォワードアーリーペイメント

|

詳細ページ |

手数料率

1~10%

|

大口取引対応タイプ

|

東証プライム上場企業の株式会社マネーフォワードの100%子会社が運営

|

- | - | |

|

ベストファクター

|

詳細ページ |

手数料率

2〜9%

|

大口取引対応タイプ

|

手数料率は業界最低の2%からで、最短24時間のスピード対応が魅力

|

- | ||

|

電ふぁく

|

詳細ページ |

手数料率

1.8~8%

|

小規模対応タイプ

|

取引先への債権譲渡通知は不要かつ、売掛金未回収のリスクを抑えられる

|

- | ||

|

アクセルファクター ファクタリング

|

詳細ページ |

手数料率

2〜20%

|

小規模対応タイプ

|

柔軟な審査が特徴のサービスで、審査通過率は93.3%

|

- | ||

|

フリーナンス

|

詳細ページ |

手数料率

3〜10%

|

小規模対応タイプ

|

最低1万円からでも買い取ってもらえる個人事業主やフリーランス向けのサービス

|

- |

【手数料が安いタイプ】のファクタリングサービス

初めに、手数料が安いタイプのファクタリングサービスを紹介します。

OLTA

中小企業経営者・個人事業主にNo.1に選ばれているファクタリングサービス。取引先へ通知することなく買い取ってくれる2社間ファクタリングですが、AI審査を採用することで手数料率が3社間ファクタリング並みに低いのも特徴です。請求書の一部金額の買取も可能なので、必要な分だけ現金化できるのも特徴のひとつです。

みずほ銀行やMUFGなどの大手の金融企業とパートナーになっており、かつ独自の「安心安全宣言」も明記しており、どんな企業でも安心に取引可能。

| 契約形態 | 2社間ファクタリング |

| 入金スピード | 最短1営業日 |

| 買取限度額 | 下限・上限なし |

| 手数料率 | 2〜9% |

電子請求書早払い

東証プライム上場企業のinfomartとGMOが共同提供する信頼性の高いファクタリングサービス。請求書を発行後、インフォマートの早払い専用画面から資金化の申請をすることで、最短2営業日で現金化。買取可能な債権期間も180日と長めで、専任の担当者がサポートしてくれる安心の体制。

債権買取額は10万円〜1億円と幅広く、かつ手数料も上限でも6%となっており、使いやすいファクタリングサービスです。

| 契約形態 | 2社間ファクタリング |

| 入金スピード | 最短2営業日 |

| 買取限度額 | 10万円~1億円 |

| 手数料率 | 1~6% |

入金QUICK

圧倒的低手数料の0.5%が特徴のファクタリングサービス。同社の請求書発行システムの「請求QUICK」内で申請〜着金までが完了するため、「請求QUICK」の導入が必須となります。はじめての場合でも専任の担当のサポートがあるため安心。利用初月のファクタリング手数料が最大30万円キャッシュバックされることもあり、はじめての場合でも使いやすくなっています。

はじめての場合でも専任の担当のサポートがあるため安心。利用初月のファクタリング手数料が最大30万円キャッシュバックされることもあり、はじめての場合でも使いやすくなっています。

| 契約形態 | 2社間ファクタリング |

| 入金スピード | 最短2営業日 |

| 買取限度額 | 30万円〜 |

| 手数料率 | 0.5%~3.8% |

【即日対応できるタイプ】のファクタリングサービス

次に、即日対応できるタイプのファクタリングサービスを紹介します。

QuQuMo

手数料は最低1%、入金スピードは最短2時間と「コスト」と「スピード」に特徴のあるオンライン完結型のファクタリングサービス。法人でも個人でも利用が可能で、必要書類は請求書と通帳の2つのみと使いやすいサービスとなっています。

売掛先が倒産した場合も、ノンリコース(償還請求権なし)での契約のため、クライアントに返済の義務がないのも嬉しいポイント。

| 契約形態 | 2社間ファクタリング |

| 入金スピード | 最短2時間 |

| 買取限度額 | 下限・上限なし |

| 手数料率 | 1%〜 |

PAYTODAY

オンライン完結・ウェブ完結で即日審査・即日振込を実現するファクタリングサービス。法人からフリーランス/個人事業主の方まで幅広く利用できます。AI審査のため面談不要なサービスで、最短30分の審査で「即日入金」も可能。また、ウェブで完結することで手数料も1%〜と業界最低水準。

中でも、ベンチャー・スタートアップ企業、地方中小企業、フリーランスに強く手厚いサポートがついています。

| 契約形態 | 2社間ファクタリング |

| 入金スピード | 最短30分 |

| 買取限度額 | 10万円〜 |

| 手数料率 | 1〜9.5% |

onfact

オンファクトは2社間ファクタリング専門のサービスで、オンラインでの申し込みが可能です。審査は最短60分で、即日入金にも対応。提出書類は、本人確認書類、通帳など、他のオンライン型サービスよりも少なく、さらに会員登録も不要で利用しやすいサービスとなっています。

オンラインでの申し込みをスムーズに実施するための電話サポートもついており、手厚いサポートによる調達達成率87%を誇ります。

| 契約形態 | 2社間ファクタリング |

| 入金スピード | 最短即日 |

| 買取限度額 | 30万円〜 |

| 手数料率 | 2〜20% |

【高額・大口取引に対応できる】ファクタリングサービス

次に、高額・大口取引に対応できるタイプのファクタリングサービスを紹介します。

ビートレーディング

ビートレーディングは、月間800件の契約、累計1,060億円の買取実績があるサービス。限度額が決められておらず、7億円の買取実績があるため、大きい買取額でも安心して利用できます。

それにもかかわらず、最短2時間で入金可能で、審査に必要な書類は「請求書」と「通帳」の2点のみなので利用しやすさも兼ね備えています。

| 契約形態 | 2社間・3社間ファクタリング |

| 入金スピード | 最短2時間 |

| 買取限度額 | 上限・下限なし |

| 手数料率 | 2社間:4〜12% 3社間:2〜9% |

マネーフォワードアーリーペイメント

東証プライム上場企業の株式会社マネーフォワードの100%子会社が運営するファクタリングサービス。成長企業が、他の資金調達方法では間に合わない場合などの利用に適しています。

また、請求書発行後ではなく、発注時点での売掛金買取も可能なので、素早く大きい金額が必要な際におすすめのサービスです。

| 契約形態 | 2社間ファクタリング |

| 入金スピード | 最短2営業日 |

| 買取限度額 | 50万~数億円 |

| 手数料率 | 1~10% |

ベストファクター

ベストファクターのファクタリングサービスは、手数料率は業界最低の2%からで、最短24時間のスピード対応も魅力。オンライン審査で契約は対面で行うが、東京と大阪に拠点を置き、全国での出張対応が可能。

平均買取率87.8%、即日振込実行率59.5%の高い実績とスピード感があり、2社間・3社間ファクタリングにも対応。完全買取で償還請求権がなく、安心して利用できます。

| 契約形態 | 2社間・3社間ファクタリング |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限・上限なし |

| 手数料率 | 2〜9% |

【小規模・個人事業主向け】のファクタリングサービス

最後に、小規模・個人事業主向けのファクタリングサービスを紹介します。

電ふぁく

自社とファクタリング会社の2社のほかに、ファクタリング専用口座の管理会社が加わって契約を行うという独自の方式「2.5社間ファクタリング」を採用しているファクタリングサービス。取引先への債権譲渡通知は不要であるにもかかわらず、売掛金未回収のリスクを抑えられるのが魅力。

また、複数回利用により手数料が下がる仕組みになり、コスト面でも助かるサービスです。

| 契約形態 | 2.5社間ファクタリング |

| 入金スピード | 最短即日 |

| 買取限度額 | 下限・上限なし |

| 手数料率 | 1.8~8% |

アクセルファクター

アクセルファクターは柔軟な審査が特徴のサービスで、審査通過率は93.3%となっています。また「早期申し込み割引」があり、入金希望日の30日前の申込みで手数料1%OFF、60日前の申込みで2%OFFとなる他のサービスにはない特徴的なプランがあります。

また、税務・金融や企業財務の専門的知識や支援に係る実務経験が一定レベル以上の企業に与えられる経営革新等支援機関の認定を取得しており、専門性の高い支援体制を保証。

| 契約形態 | 2社間・3社間ファクタリング |

| 入金スピード | 最短即日 |

| 買取限度額 | 30万円〜 |

| 手数料率 | 2〜20% |

フリーナンス

フリーナンスはGMOクリエイターズネットワーク株式会社が運営してるファクタリングサービス。最低1万円からでも買い取ってもらえる個人事業主やフリーランス向けのサービスとなっています。即日入金可能な点も嬉しいポイント。また、保障・決済代行などのサービスも付帯していて、フリーランスの資金面を全体的にサポート。

| 契約形態 | 2社間ファクタリング |

| 入金スピード | 最短即日 |

| 買取限度額 | 1万円〜1,000万円 |

| 手数料率 | 3〜10% |

まとめ

ファクタリングサービスは、資金繰りの課題を抱える中小企業や個人事業主にとって、迅速かつ柔軟に現金を調達できる有効な手段です。特に、銀行融資の審査が厳しい場合や、売上はあるものの入金サイトが長く手元資金が不足しがちな状況では、その即効性が大きな強みとなります。

一方で、ファクタリングには「手数料が高い」「3社間の場合は取引先に知られる」といったデメリットも存在するため、利用目的や事業環境を踏まえた慎重な判断が欠かせません。

主なポイントとしては、

- スピード重視なら2社間ファクタリング(売掛先への通知不要、即日現金化も可能)

- コスト重視なら3社間ファクタリング(売掛先の同意が必要だが手数料は低め)

- 手数料やサービス内容は事業者ごとに大きく異なるため、複数社を比較検討することが重要

- 売掛先との関係性や自社の資金ニーズに応じて最適な方式・サービスを選ぶ

といった点が挙げられます。

また、ファクタリング会社選びでは「業界理解の深さ」「債権譲渡登記の有無」「担当者の専門性や対応力」なども重視しましょう。特に、建設業やIT業など業界特有の商慣習がある場合は、専門性の高いパートナーを選ぶことで、よりスムーズな資金調達と長期的な経営改善が期待できます。

ファクタリングは「借りない資金調達」として、急な支払い対応や事業拡大のタイミングで大きな力を発揮します。自社の状況や目的に合わせて、最適なサービスを見極めることが、安定した資金繰りと事業成長への第一歩となるでしょう。

b-pos編集部

代行・外注サービスの比較サイトb-pos(ビーポス)の編集部。b-posは、BPOサービスの比較検討時に知っておきたい情報や、内製化・成果向上に繋げるノウハウについて解説するメディアです。サービスの掲載企業の方はこちらから(https://b-pos.jp/lp)